Inhaltsverzeichnis

PEG steht für Price Earnings Growth Ratio. Auf Deutsch bedeutet dies das Kurs-Gewinn-Wachstums-Verhältnis. Dies ist eine Finanzkennzahl, die verwendet wird, um das Verhältnis von Kurs-Gewinn-Verhältnis (P/E = Price/Earning) zum jährlichen Gewinnwachstum (G = Growth) einer Aktie zu berechnen. PEG wird häufig verwendet, um zu beurteilen, ob eine Aktie über- oder unterbewertet ist, indem man das P/E-Verhältnis einer Aktie mit ihrem zukünftig erwarteten Gewinnwachstum vergleicht.

Ein niedriger PEG-Wert kann darauf hinweisen, dass eine Aktie unterbewertet ist, während ein hoher PEG-Wert darauf hinweisen kann, dass eine Aktie überbewertet ist.

Es ist jedoch wichtig zu beachten, dass PEG nur eine von vielen Finanzkennzahlen ist und als solche nicht als alleiniger Indikator für die Bewertung einer Aktie verwendet werden sollte. Es sollte immer, das Unternehmen und seine finanziellen Aussichten im Kontext mit anderer Faktoren zu betrachten.

Was sind PEG Aktien?

PEG-Aktien oder auch PEG Ratio Aktien sind Aktien, deren Kurs-Gewinn-Verhältnis (KGV oder PER) im Vergleich zu ihrem erwarteten Gewinnwachstum (G) als niedrig oder attraktiv angesehen wird. Dies wird durch die Berechnung des PEG-Verhältnisses ermittelt, indem das P/E-Verhältnis einer Aktie durch ihr erwartetes Gewinnwachstum dividiert wird. Ein niedriger PEG-Wert kann darauf hinweisen, dass eine Aktie unterbewertet ist, während ein hoher PEG-Wert darauf hinweisen könnte, dass eine Aktie überbewertet ist. PEG-Aktien werden oft als attraktive Anlagemöglichkeit angesehen, da sie möglicherweise ein gutes Verhältnis von Preis zu erwartetem Wachstum bieten.

Peter Lynch ist ein erfolgreicher Fondsmanager und Autor, der das Konzept des PEG-Verhältnisses in seiner Anlagestrategie verwendet hat. Lynch empfiehlt, Aktien zu kaufen, die ein PEG-Verhältnis von weniger als 1 aufwiesen, da dies darauf hindeutete, dass der Aktienkurs unter dem Wert des Unternehmens lag.

In seinem Buch Der Börse einen Schritt voraus erklärt er detailliert seine Anlagestrategie

Wie wird der PEG einer Aktie berechnet?

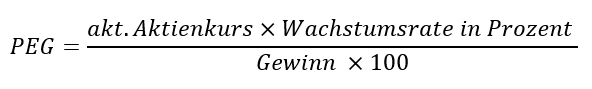

Das PEG-Verhältnis einer Aktie wird berechnet, indem das Kurs-Gewinn-Verhältnis (P/E) durch das erwartete Gewinnwachstum (G) dividiert wird. Die Formel für die Berechnung des PEG-Verhältnisses sieht wie folgt aus:

Um das P/E-Verhältnis einer Aktie zu berechnen, teilt man den aktuellen Aktienkurs durch den jährlichen Gewinn je Aktie (EPS). Zum Beispiel, wenn der aktuelle Aktienkurs $100 ist und der jährliche Gewinn je Aktie $10 beträgt, wäre das P/E-Verhältnis 10.

Um das erwartete Gewinnwachstum (G) einer Aktie zu berechnen, kann man Analystenprognosen oder Unternehmensprognosen verwenden. Es ist wichtig zu beachten, dass die Gewinnprognosen für eine Aktie oft schwanken und nicht immer genau sind.

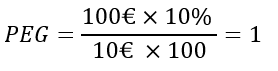

Ein Beispiel für die Berechnung des PEG-Verhältnisses einer Aktie könnte wie folgt aussehen:

Angenommen, eine Aktie hat einen aktuellen Aktienkurs von $100 und einen Gewinn je Aktie von $10 im letzten Jahr. Das P/E-Verhältnis der Aktie wäre in diesem Fall 10. Wenn erwartet wird, dass die Aktie im nächsten Jahr um 10 % zu wachsen wird, wäre das erwartete Gewinnwachstum (G) 10 %.

Das PEG-Verhältnis der Aktie wäre in diesem Fall:

Was sind die Vorteile des PEG Ratio?

Der größte Vorteil des Kurs-Gewinn-Wachstums-Verhältnisses ist, dass es im Gegensatz zu den meisten anderen Kennzahlen eine Aktie zukunftsorientiert bewertet und spiegelt somit die zukünftig erwarteten Gewinne einer Aktie wider und nicht ihre rückläufige Entwicklung.

Ein weiterer Vorteil ist, dass es als Vergleichswerkzeug verwendet werden kann, um die Bewertung von Aktien innerhalb einer Branche oder eines Sektors zukunftsorientiert zu bewerten. Es zeigt beim Vergleich, welche Aktien die besseren Wachstumschancen in Bezug auf den aktuellen Kurs hat.

Was sind die Nachteile des PEG?

Natürlich gibt es auch Nachteile bei der Verwendung des PEG-Verhältnisses als Finanzkennzahl. Einer der größten Nachteile ist, dass das PEG-Verhältnis nur dann sinnvoll ist, wenn das erwartete Gewinnwachstum (G) einer Aktie stabil ist oder sich in einer bestimmten Richtung entwickelt. Wenn das erwartete Gewinnwachstum einer Aktie stark schwankt oder unsicher ist, ist auch das PEG-Verhältnis wenig aussagekräftig.

Ein weiterer Nachteil des PEG-Verhältnisses ist, dass es keine festen Regeln dafür gibt, welcher PEG-Wert als „günstig“ angesehen wird. Dies hängt von verschiedenen Faktoren ab, wie dem Branchenwachstum, der allgemeinen Marktlage und den Erwartungen der Anleger. Das bedeutet, dass es schwierig sein kann, zu beurteilen, ob eine Aktie über- oder unterbewertet ist, basierend auf ihrem PEG-Verhältnis allein.

Ein weiterer Nachteil des PEG-Verhältnisses ist, dass es nicht berücksichtigt, ob ein Unternehmen hohe oder niedrige Schulden hat oder ob es hohe oder niedrige Dividenden ausschüttet. Diese Faktoren können die Attraktivität einer Aktie beeinflussen und sollten daher in die Bewertung einbezogen werden.

Bei welchen PEG Verhältnis sollte man eine PEG Ratio Aktien kaufen?

Es gibt keine feste Regel dafür, welcher PEG-Wert als „günstig“ angesehen wird, da dies von verschiedenen Faktoren abhängen kann, wie dem Branchenwachstum, der allgemeinen Marktlage und den Erwartungen der Anleger. Ein niedriger PEG-Wert wird in der Regel als attraktiv angesehen, da er darauf hindeutet, dass das Kurs-Gewinn-Verhältnis (P/E) einer Aktie im Vergleich zu ihrem erwarteten Gewinnwachstum (G) günstig ist. Ein PEG-Wert von weniger als 1 wird oft als besonders attraktiv angesehen und könnte darauf hinweisen, dass die Aktie unterbewertet ist.

Weitere Informationen zur Price Earnings Growth Ratio

Willst du mehr darüber lernen, wie man gewinnbringend in Aktien und ETFs investiert? Dann schaue die auch unsere Artikel

Das beste Aktien Buch: Lerne von den erfahrensten Experten und steigere deine Gewinne!